Линии поддержки и сопротивления от центральной оси (Pivot Points Support and Resistance Lines, PP)

Линии поддержки и сопротивления от центральной оси (Pivot Points Support and Resistance Lines, PP) — это индикатор отражающий усредненную цену и потенциальные уровни поддержки и сопротивления за определенный промежуток времени. Текущие значения индикатора рассчитываются на основании данных предыдущего периода. Главной предпосылкой для создания индикатора уровней Пивот является предположение о том, что вчерашнее поведение цены оказывает значимое влияние на её сегодняшнее движение. Поэтому изначально уровни Пивот строились по ценам прошедшего дня для прогнозирования движения цен в текущий день. Сегодня эти уровни строятся на любых таймфреймах (хотя считается, что наилучшие результаты они дают на графиках с периодом от D1 и выше).

Чаще всего PP строится на дневных, недельных и месячных периодах. При этом период графика и период индикатора должны различаться минимум на один порядок, иначе, если они совпадают, линия индикатора будет представлять собой точку и будет не информативна. Например, на дневном графике наложен индикатор PP с тем же периодом. В этой ситуации возле каждого бара, означающего один торговый день, будут располагать только точки вместо линий. В том случае, если период индикатора будет меньше периода графика, значение не будут отображаться вовсе.

Уровни Пивот представляют собой потенциальные уровни сопротивления и поддержки, рассчитываемые по значениям предыдущей свечи на ценовом графике (максимальная и минимальные цены свечи (High и Low) и цена её закрытия (Close)). Предполагается, что с высокой степенью вероятности цена будет реагировать на эти уровни также как и на всем известные уровни поддержки и сопротивления.

При анализе рыночной ситуации рекомендуется дополнительно использовать несколько индикаторов PP с большими периодами, например, для анализа дневных данных рекомендуется построить дополнительные PP с недельным, месячным и годовым срезами. Если два или более уровней совпадают, то в этом случае они взаимно усиливают друг друга. Перед тем как занять длинную или короткую позицию, необходимо дождаться, пока цена не пересечет все совпадающие уровни. До этого момента не рекомендуется открывать каких-либо позиций.

Уровни поддержки и сопротивления, полученные при помощи индикатора, позволяют с высокой эффективностью предсказывать возможные уровни Stop Loss и Take Profit.

Также справедливы следующие правила:

Если центральная ось недалеко от цены открытия текущего бара, то вероятность получения прибыли еще выше.

На растущем рынке при спуске цены ниже центральной оси не стоит немедленно открывать короткую позицию, так как существует вероятность бокового тренда. Скорее всего, цена протестирует уровень повторно. В случае, если рынок снова не сможет преодолеть точку вращения, можно говорить о развороте тенденции. Данное положение справедливо для «медвежьего» тренда.

Для долгосрочной торговли необходимо знать, где находится центральная ось недельного, месячного и годового таймфреймов. Очевидно, если цена ниже всех трех линий, можно говорить о сильном нисходящем тренде. С другой стороны, при нахождении текущей цены выше недельной, месячной и годовой центральных осей мы имеем ярко выраженный бычий тренд.

Расчет:

Сначала рассчитывается центральный уровень Pivot:

PP(Pivot Point) = (HIGH + LOW + CLOSE) / 3

Как видите это не что иное, как среднее арифметическое от максимальной, минимальной и цены закрытия.

Далее рассчитываются три уровня сопротивления, откладываемые вверх от Pivot Point:

R1 = 2 * PP — LOW

R2 = PP + HIGH — LOW

R3 = 2 * PP + HIGH — 2 * LOW

И три уровня поддержки, откладываемые вниз от Pivot Point:

S1 = 2 * PP — HIGH

S2 = PP + LOW — HIGH

S3 = 2 * PP + LOW — 2 * HIGH

Где:

PP — Центральная Ось (в качестве Центральной Оси может выступать любая цена);

R1, R2, R3 — первый, второй и третий уровни сопротивления;

S1, S2, S3 — первый, второй и третий уровни поддержки;

HIGH — максимальная цена за предыдущий период индикатора;

LOW — минимальная цена за предыдущий период индикатора;

CLOSE — цена закрытия за предыдущий период индикатора.

У нас на сайте можно найти онлайн калькуляторов для расчёта уровней Пивот: КАЛЬКУЛЯТОР ПИВОТ

Классические Правила использования Пивот уровней

1. Если новая свеча графика** открывается выше центрального уровня Pivot Point, то это говорит о том, что это, скорее всего, будет свеча роста (белая свеча). Аналогично, в том случае если новая свеча откроется ниже Pivot Point, то, скорее всего она уйдёт вниз (чёрная свеча).

2. Если цена, открывшись выше центрального уровня Pivot Point развернулась, не доходя до уровня R1, и опустилась ниже Pivot Point, то это говорит о развороте тенденции вниз. То же самое, если цена, открывшаяся ниже центрального уровня, разворачивается, не доходя до S1, и пересекает центральный уровень вверх, то это говорит о начале восходящей тенденции.

2. Если новая свеча пробивает все три дополнительных уровня (S1, S2 и S3) или (R1, R2 и R3), то это говорит о сильном, уверенном тренде вниз или вверх, соответственно.

Но самое главное правило состоит в том, что уровни Пивот актуальны только для свечи, следующей за той на основе данных которой они были построены. Многие трейдеры не правильно используют эти уровни. Наиболее удобным и, что немаловажно, правильным методом их использования будет следующий:

— Уровни Пивот строятся на графике с большим таймфреймом (например, D1);

— Затем они переносятся на график с меньшим таймфреймом (например, H1) и используются там, на протяжении большего таймфрейма (в данном примере, на протяжении дня);

— На следующую торговую сессию строятся новые уровни по результатам предыдущей.

Пример Стратегий на основе Пивот уровней

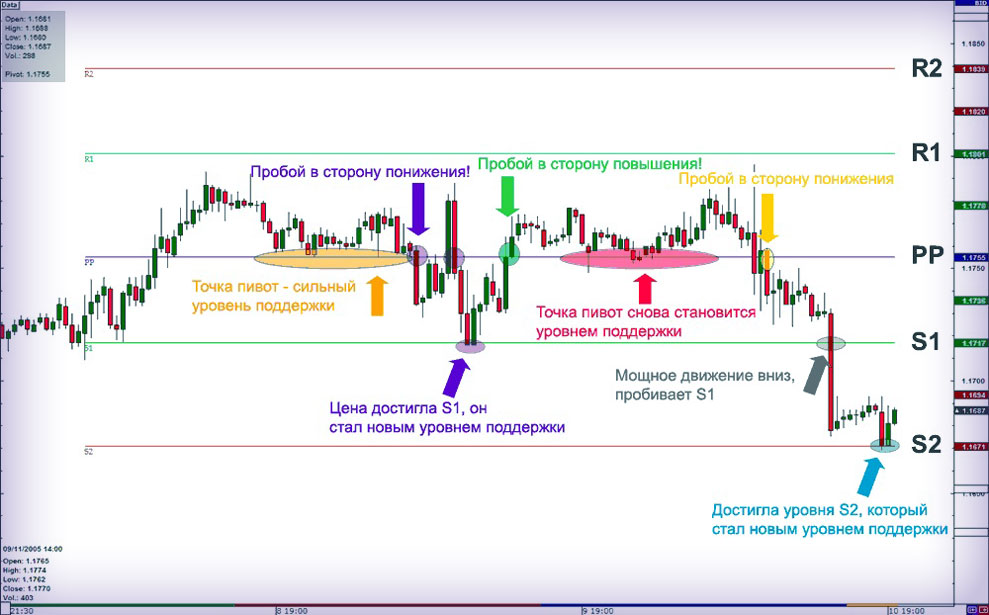

Суть использования Pivot Point такая же самая, как и в случае с обычными линиями поддержки и сопротивления. Их можно использовать как для диапазонной торговли (между уровнями), так и для торговли на пробой уровня.

В случае диапазонной торговли делается ставка на то, что уровень не будет пробит и цена от него отскочит. В торговле на пробой уровня, напротив ожидается сильное ценовое движение после того как рассматриваемый уровень будет пробит.

При использовании любой из этих стратегий никогда не будет лишним убедиться в значимости торгуемого уровня, обнаружив его на графике двух (или даже более) таймфреймов одновременно.

А можно объединить эти две стратегии в одну, и торговать одновременно и на пробой уровня, и в диапазоне. Ставка здесь делается на то, что цена с большой долей вероятности отразится от очередного уровня, но если вдруг она его пробьёт, то следствием этого пробоя будет довольно сильное ценовое движение.

То есть, нам нужно быть готовыми к любому из этих двух вариантов развития событий. Можно сидеть у монитора и ждать пока цена либо отскочит от уровня, либо пробьёт его. А можно воспользоваться таким простым и эффективным инструментом трейдера как отложенные ордера. Сидеть и «ждать у моря погоды» это занятие крайне скучное и низкоэффективное (в плане огромных временных затрат на него). Поэтому в своей торговле я, разумеется, использую исключительно второй вариант, чего и вам советую.

Пара слов об отложенных ордерах

Отложенные ордера делятся на две основные категории:

— Лимитные ордера;

— Стоп-ордера.

— Лимитные ордера предполагают совершение сделки (покупки или продажи) по цене более выгодной, чем текущая, а стоп-ордера, соответственно, предполагают совершение сделки по цене менее выгодной, чем текущая.

Пусть вас не смущают словосочетания более выгодная и менее выгодная цена, к окончательному результату сделки они не имеют абсолютно никакого отношения. Они применяются исключительно для обозначения цены открытия отложенного ордера относительно текущей цены.

Например, для открытия отложенного ордера на покупку (Buy), более выгодной будет цена ниже текущего её значения, а менее выгодной – цена выше текущего уровня. А для открытия отложенного ордера на продажу (Sell), наоборот, более выгодна цена выше текущего значения и менее выгодна цена ниже текущей.

Так, отложенный ордер на покупку Buy Limit предполагает вход в позицию по цене ниже текущей. При этом трейдер рассчитывает на то, что вскоре после достижения заданной точки открытия ордера, цена развернётся и пойдёт вверх.

Отложенный ордер Buy Stop устанавливается по цене превосходящей её текущее значение. В этом случае расчёт трейдера основывается на том, что достигнув определённого значения (заданного в цене открытия ордера), цена продолжит расти и дальше.

Аналогичная ситуация и с отложенными ордерами на продажу. Sell Limit ставят по цене выше текущей, ожидая того, что достигнув этого значения, цена развернётся и пойдёт вниз. А Sell Stop устанавливается ниже текущего уровня цены, в ожидании такого варианта развития событий при котором цена, опустившись до определённого уровня, пробьёт его и продолжит своё движение вниз.

Описание стратегии

С тем, что такое отложенные ордера мы разобрались (если остались вопросы, то дополнительную информацию по этому вопросу можно получить, перейдя по соответствующим ссылкам, приведённым выше по тексту). Теперь рассмотрим стратегию торговли по уровням Пивот, с их использованием. Взгляните на рисунок ниже.

Как видите, в момент установки ордеров цена находится между уровнями PP и R1. Далее возможны четыре варианта развития событий:

1. Цена достигнет уровня R1, отразится от него и пойдёт вниз;

2. Цена достигнет уровня PP, отразится от него и пойдёт вверх;

3. Цена достигнет уровня R1, пробьёт его и пойдёт вверх;

4. Цена достигнет уровня PP, пробьёт его и пойдёт вниз.

На каждый из этих вариантов мы устанавливаем отдельный отложенный ордер, обязательно сопровождая его дополнительными приказами ограничения убытков (Stop Loss) и взятия прибыли (Take Profit). Как видно из представленного выше рисунка, прибыль мы берём на следующем, по направлению сделки, уровне. А убытки ограничиваются на небольшом расстоянии (превышающем текущую волатильность) от уровня открытия.

Как показало дальнейшее развитие событий, цена ушла вниз. При этом сработали два отложенных ордера Buy Limit на уровне 1.14500 (обозначенный на рисунке цифрой 2) и Sell Stop на уровне 1.14270 (обозначенный цифрой 4).

Первый из них закрылся по Stop Loss примерно на уровне 1.14270, а другой – по Take Profit на уровне 1.13390. При этом убыток трейдера по первой сделке составил: 1.14500 – 1.14270 = 0,0023 (или 230 пунктов), а его прибыль по второй сделке составила: 1.14270 – 1.13390 = 0,00880 (или 880 пунктов). Ну а чистая прибыль в результате применения данной стратегии составила: 880 – 230 = 650 пунктов.