В классическом техническом анализе дивергенция используется, когда две или больше средних или индексов не в состоянии подтвердить тренд. Дивергенция является одним из основных методов технического анализа. В данной статье приведен новый метод использования осцилляторов и дивергенций, а также методика обнаружения уровней входа во время тренда.

Большинство технических индикаторов отражают или подтверждают движение цены. Когда цена двигается вверх, индикатор идет вверх, когда цена идет вниз, индикатор двигается вниз. Когда цена достигает пика, индикатор достигает пика, а когда цена находится на дне, индикатор находится на дне. Однако, иногда между движениями индикатора и цены наблюдается разногласие. Это разногласие известно как не подтверждение тренда и часто может быть видно в зонах перепроданности и перекупленности, а также, когда индикаторы находится над или под нулевой линией. Многие трейдеры умеют распознавать тип неподтверждения, на вершинах и на дне рынка, когда наблюдается так называемая классическая дивергенция. Однако существуют и другие формы этого явления, которые я называю спрятанные дивергенции (СД), использование которых может дать вам дополнительную прибыль.

Спрятанная дивергенция противоположна классической дивергенции. В классической дивергенции используются более низкие минимумы цены, которые сопровождаются более высокими значениями индикатора на дне рынка, и более высокие максимумы цены, которые сопровождаются более низкими значениями индикатора на вершине рынка. Спрятанная дивергенция ищет более высокие ценовые минимумы, сопровождающиеся более низкими значениями индикатора во время движения вверх, и более низкие ценовые максимумы, сопровождающиеся более высокими значениями индикаторов во время движения вниз. Большинство спрятанных дивергенций сигнализируют о продолжении движения в направлении существующего тренда.

Внизу приведены примеры обоих типов неподтверждения на графиках движения цены акций и фьючерсов. Из всех индикаторов, которые могут генерировать это явления, я буду использовать осциллятор 5-15, который представляют собой разницу между 5-дневной экспоненциальной скользящей средней, отражающей закрытие цены (EMA) и 15-дневной экспоненциальной скользящей средней закрытия цены. Осциллятор движения над и под нулевой линией.

Классическая дивергенция

Классическая дивергенция представляет собой один из самых известных типов неподтверждения. Дивергенцией является разнонаправленное движение цены и индикатора, что указывает на возможность изменения тренда в краткосрочной или долгосрочной перспективе. Бычья дивергенция наблюдается во время движения цены вниз, когда она формирует или более низкий минимум или двойное дно, тогда как на графике движения индикатора мы видим более высокий минимум или двойное дно. Медвежья дивергенция наблюдается во время движения вверх, когда цена формирует новый более высокий максимум или двойную вершину, тогда как индикатор в это же время формирует более низкий максимум или двойную вершину. Классические дивергенции наблюдаются на вершинах и на дне, а также в коррекционных фазах.

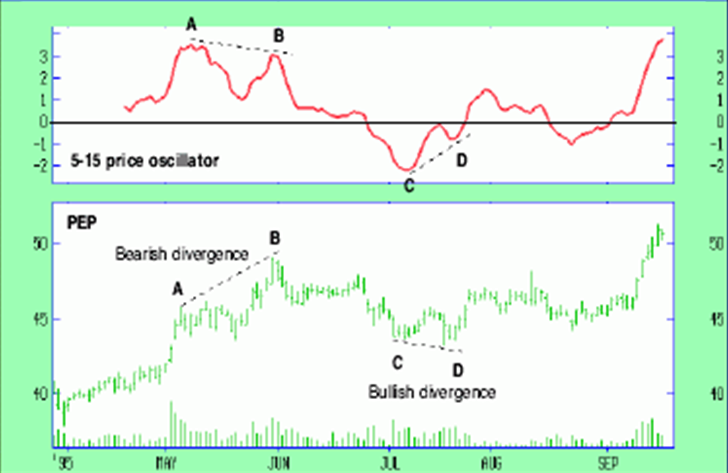

На графике движения цены на акции PepsiCo (рисунок 1) показаны как бычья, так и медвежья дивергенции. Цена на акцию росла с апреля до конца мая 1995 года. Осциллятор дошел до вершины в середине мая в точке А. Однако, когда цена сформировала вершину в конце мая (точка В), осциллятор сформировал вторую более низкую вершину, чем раньше. Это было признаком того, что стимул для роста цены исчерпан и что цена скоро либо пойдет вниз, либо будет двигаться в боковом тренде. В июне акция вошла в стадию коррекции. В июле цена оказалась на минимуме (точка D), тогда как осциллятор в это время сформировал второй более высокий минимум. Это было признаком того, что коррекция завершается и впереди потенциальное ралли. Бычья дивергенция подтвердилась, когда цена возобновила свое движение вверх.

Рисунок 1. Классическая бычьи и медвежья дивергенции. Осциллятор 5-15 сформировал более низкий максимум, когда цена на акцию достигла максимума на конце мая, что создало классическую модель медвежьей дивергенции. В момент, когда цена тестировала минимум, осциллятор указывал на классическую бычью дивергенцию.

Спрятанная бычья дивергенция

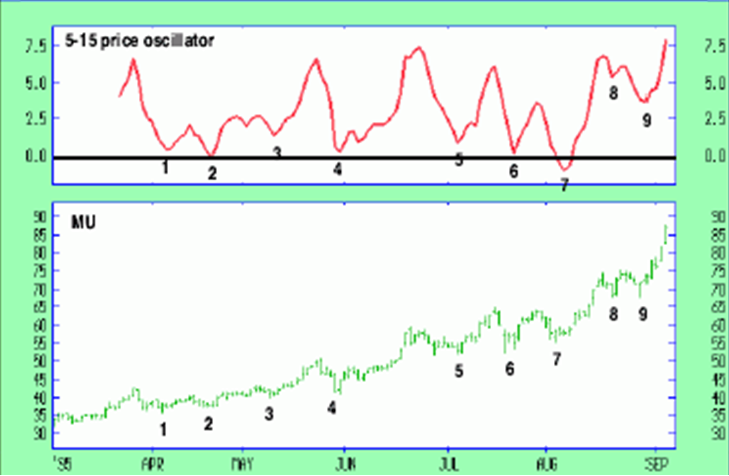

В случае бычьей СД индикатор формируют более низкий минимум, тогда как цена формирует либо более высокий минимум, либо двойное дно. Этот тип дивергенций встречается главным образом во время коррекционных снижений в фазе восходящего тренда, однако также может регистрироваться в случаях, когда цена повторно тестирует минимумы. Бычьи дивергенции указывают на то, что цена будет продолжать идти верх и указывает на хорошие точки входа. На рисунке 2 изображена бычья дивергенция для акций компании Micron Technology [MU] в 1995 года. В точке 2 индикатор формирует более низкий минимум, чем в точке 1, однако цена двигается дальше вверх, формируя более высокий минимум в точке 2, чем в точке 1. В мае в точке 4, индикатор был ниже, чем в точке три, однако цена в этот момент сформировала двойное дно, при этом в этой точке, она была выше, чем в точке 3. В июне-августе индикатор формировал новые более низкие минимумы в точке 6, 7 по сравнению с точкой 5, тогда как цена продолжила формирование более высоких минимумов. Еще одно двойное дно цена сформировала в точках 8 и 9, однако индикатор в точке 9 сформировал еще один более низкий минимум.

Рисунок 2. Бычья спрятанная дивергенция на примере акций MICRON TECHNOLOGY. Появляется на рынке с восходящим трендом, когда индикатор формирует серию более низких минимумов, тогда как цена формирует серию более высоких минимумов.

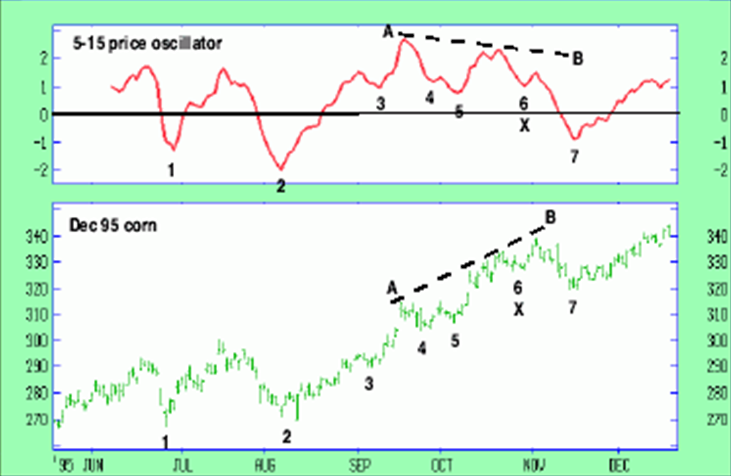

1995 год был бычьим годом для рынка зерна. В течение пятимесячного периода декабрьский контракт на зерно подорожал на 3,000 долларов. Когда в августе цена сформировала двойное дно и протестировала июльские минимумы, на графике не было признаков классической бычьей дивергенции. Однако наблюдалась спрятанная дивергенция. В точке два индикатор сформировал более низкий минимум, который не был подтвержден понижением цены. В точке 3 последовало подтверждение СД, поскольку как цена так и осциллятор одновременно сформировали более высокий минимум.

Следующая СД была зафиксирована в точке 5. В октябре осциллятор в точке 5 был на более низком уровне, чем в точке 4, тогда как минимум цены был выше, чем в точках 3 и 4. Спрятанная дивергенция в этом случае сгенерировала хороший сигнал для входа и покупки новых контрактов. На графике также видны классические медвежьи дивергенции в сентябре и октябре, когда цена формировала новые более высокие максимумы, тогда как индикатор более низкие максимумы. По классическим дивергенциям можно сделать прогноз о том, что движение вверх завершилось, однако новая спрятанная дивергенция в точке 7, когда индикатор был ниже отметки в точке 5, тогда как ценовой минимум был выше уровня в точке 5, снова указывает на возможность входа в преддверии нового ралли.

Рисунок 3. Бычья спрятанная дивергенция на примере декабрьского контракта на зерно. Большинство бычьих спрятанных дивергенций наблюдаются между двумя последовательными минимумами индикаторов.

«Х» около точки 6 на рисунке 3 указывает на модель, которую я назвала «взгляд назад на два пункта». Она может использоваться для поиска спрятанных дивергенций. В большинстве случаев спрятанные дивергенции можно найти сравнивая последние два максимума и минимума. Однако иногда можно провести сравнение с несколькими предшествующими уровнями. В случае нашего примера минимум индикатора в точке 7 ниже минимума индикатора в точке 6, также как и минимумы цены. Однако, если мы взглянем на минимум индикатора в точке 6, то мы увидим, что он выше, чем в точке 5. Тогда как точка семь выше, чем точки 5 и 6, тогда как минимумы цены более высокие в точках 6 и 7 по сравнению с точкой 5. Во многих случаях такая дивергенция указывает на вероятность продолжения движения вверх.

Спрятанная медвежья дивергенция

В медвежьих спрятанных дивергенциях цена формирует более низкий максимум, тогда как индикатор более высокий максимум. Этот вид неподтверждения часто обнаруживает себя во время коррекционных ралли при нисходящем тренде, однако также может встречаться во время повторного тестирования вершины. Сигнал, который генерируется медвежьей СД указывает на слабость того или иного актива.

Яркий пример медвежьей дивергенции виден на графике движения июньского фьючерса на рогатый скот в 1995 году (рисунок 4). После устойчивого двухмесячного снижения в апреле цена сформировала максимум в точке 1. После некоторого снижения цена снова пошла вверх и сформировала более низкий максимум в точке 2, при этом максимум индикатора в этой точке был выше максимума в точке 1. Более низкий максимум цены в сочетании с более высоким максимумом индикатора создал спрятанную медвежью дивергенцию, цены продолжили снижаться. В мае произошло другое ралли, цена и индикатор сформировали максимумы в точке 3. В данной точке индикатор был выше, чем в точке 2, однако максимум цены был ниже, чем в предыдущей точке, что еще раз указало на возможность дальнейшего снижения. Однако эта спрятанная дивергенция оказалась ложной, так как спустя несколько дней цена выросла выше максимума в точке 3. Ложная спрятанная дивергенция похожа на ложную классическую дивергенцию. Линия тренда, прочерченная с вершины цены в точке 2 до вершины в точке 3 была пробита вверх, что дало сигнал для выхода.

Рисунок 4. Медвежья спрятанная дивергенция на торгах по июньскому контракту на крупный рогатый скот. Спрятанные медвежьи дивергенции появляются на рынках с нисходящим трендом, когда индикатор формирует серию более высоких максимумов, тогда как цена серию более низких максимумов.

На рисунке 5 представлен график, отражающий торги по акциям Kansas City Southern Industries

[KSU] во второй половине 1994 года. Во время некоторых коррекционных ралли акции формировалась спрятанная медвежья дивергенция. В результате ралли в июле (точка 2) была сформирована двойная вершина (первая в точке 1). Однако индикатор в этой точке был выше, чем в точке 1. Медвежья спрятанная дивергенция указала на продолжение снижения, что и произошло.

В точке 3 был сформирован более низкий максимум цены, что подтвердило снижение. Однако в августе ралли привело к росту индикатора выше нулевой линии (рисунок 4). Но сформированный в этой точке максимум цены был ниже, чем в точке три, что создало еще одну медвежью спрятанную дивергенцию. Цена в точке 5 подтвердила нисходящее движение, поскольку как ценовая линия, так и осциллятор сформировали более низкие максимумы. В точке 7, однако, вновь возникла потенциальная спрятанная медвежья дивергенция, когда цена сформировала двойную вершину с максимумом в точке 6, тогда как индикатор в точке 7 находился на более высоком уровне, чем в точке 6 и цена продолжила двигаться вниз.

Рисунок 5. Спрятанная медвежья дивергенция на торгах по акциям KANSAS CITY SOUTHERN INDUSTRIES.

Разные виды спрятанных дивергенций

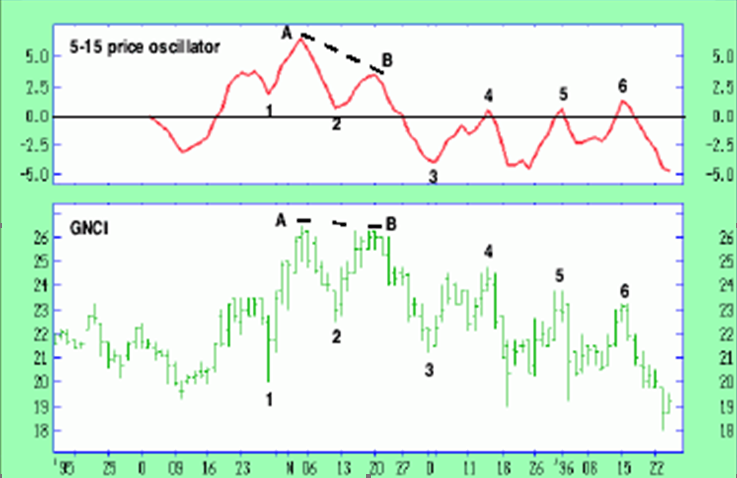

На рисунке 6 приведен пример обоих видов спрятанной дивергенции на графике торгов по акциям General Nutrition.

Когда цена выросла с 19 1\5 до 26 в точке 2 возникла спрятанная бычья дивергенция. Затем при формировании двойной вершины в точке В образовалась классическая медвежья дивергенция. Линия тренда, проведенная через ценовые минимумы в точках 1 и 2, была пробита вниз в ноябре, что сигнализировало об изменении тренда. В точке 3 как цена, так и осциллятор сформировали более низкие минимумы, чем в точке 2, что подтвердило изменение тренда. (Даже, несмотря на то, что ценовые минимумы в точках 2 и 3, были выше, чем в точке 1, индикатор в обоих случаях, т.е. в точках 2 и 3 был ниже, чем в точке 1). Точка 4 представляла собою скорее точку подтверждения тренда, чем его неподтверждения.

Первая медвежья спрятанная дивергенция образовалась в точке 5, когда осциллятор сформировал двойную вершину с точкой 4, тогда как цена сформировала более низкий максимум, чем в точке 4. Следующая медвежья спрятанная дивергенция появилась в точке 6, где осциллятор вырос выше своего уровня в точке 5, однако максимум цены снова был более низким. Цена продолжила снижаться, достигнув отметки 18 американских долларов. Рисунок 6 наглядно демонстрирует, что не все спрятанные дивергенции приводят к большим движениям цены. Однако также и тот факт, что спрятанные дивергенции помогают трейдеру придерживаться тренда.

Рисунок 6. Разные варианты дивергенций на примере торгов по акциям GENERAL NUTRITION.

Экспериментируем с индикаторами

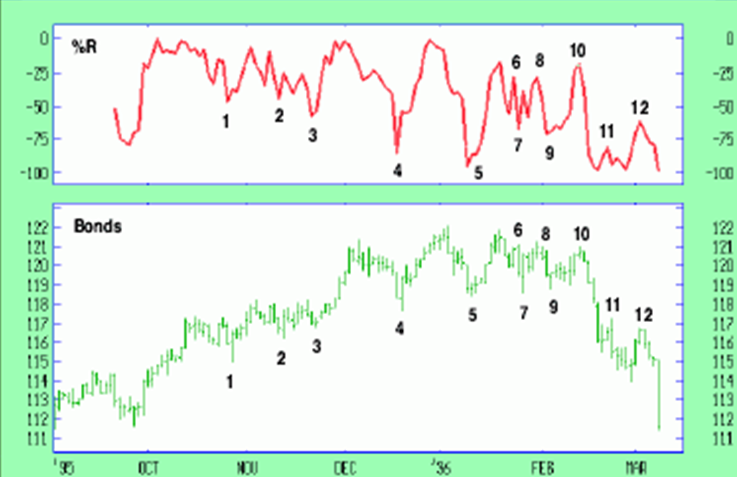

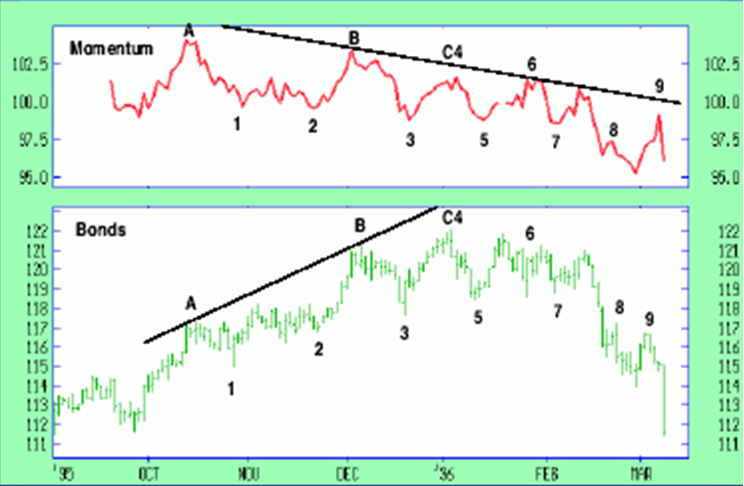

В использовании осциллятора 5-15 нет ничего магического, спрятанные дивергенции можно ловить и с другими индикаторами. На рисунках 7 и 8 приведен график движения июньского фьючерса на облигации в 1996 году. По нему видно как можно ловить СД, используя индикаторы момента и индикатор Ларри Вильямса % R. Разные индикаторы будут показывать СД в разных местах графика, одни индикаторы могут формировать большее количество СД, чем другие.

При использовании индикатора % R с периодом 14 мы видим спрятанную бычью дивергенцию при формировании индикатором двойного дна в точках 1 и 2, где цена образовывает более высокие максимумы. Другие бычьи дивергенции видны в точках 2 и 3, 3 и 4, 5 и 5 и 7 и 9. Указание на разворот тренда мы находим в точке 10, когда % R индикатор образовывает более высокий максимум, по сравнению с точками 6 и 8, тогда как максимум цены в этом месте, ниже, чем в указанных точках. Поддержка в точке 9 была пробита вниз. Еще одна медвежья СД подтверждает снижение в точке 12.

Рисунок 7 Бычьи и медвежьи спрятанные дивергенции с использованием WILLIAMS’%R.

Примерно в тех же самых местах будут появляться дивергенции, если мы будем использовать индикатор момента с периодом 12 на том же самом графике. Несмотря на классическую медвежью дивергенцию в точках А, В, С на индикаторе момента, когда цена пробила вверх уровень 120, между точками 1 и 2, 2 и 3, 3 и 5, 5 и 7 видна спрятанная бычья дивергенция. Первые признаки медвежьей спрятанной дивергенции видны в январе, когда точка шесть на графике индикатора формирует двойную вершину с точкой 4, тогда максимум цены в точке 6, ниже максимума в точке 4. Изменение тренда подтверждается пробоем уровня поддержки в точках 5 и 7. Вторая медвежья спрятанная дивергенция регистрируется в точках 8 и 9, после чего следует снижение на 5 пунктов.

Рисунок 8 Бычьи и медвежьи спрятанные дивергенции с использованием индикатора момента.

Также как и классические дивергенции, спрятанные дивергенции появляются далеко не на всех графиках. Но они появляются, на них следует обращать внимание, так как они могут помочь вам придерживаться тренда и обнаружить его изменение. Главное натренироваться узнавать спрятанные дивергенции на графиках. Теперь, когда вы знаете, что искать, ищите.

Вы уже сейчас можете начать изучать Видео курс- роботы в TSLab и научиться самому делать любых роботов!

Можно записаться на следующий поток ОнЛайн курса «Создание роботов в TSLab без программирования», информацию по которому можно посмотреть тут->

Также можете научиться программировать роботов на нашем Видео курсе «Роботы для QUIK на языке Lua»

Если же вам не хочется тратить время на обучение, то вы просто можете выбрать уже готовые роботы из тех, что представлены у нас ДЛЯ TSLab, ДЛЯ QUIK, ДЛЯ MT5, ДЛЯ КРИПТОВАЛЮТЫ!

Также можете посмотреть совершенно бесплатные наработки для МТ4, Квика, МТ5. Данный раздел также постоянно пополняется.

Не откладывайте свой шанс заработать на бирже уже сегодня!