Введение

В сознании рядового обывателя фьючерсы и опционы представляются чем-то чрезвычайно сложным и не имеющим отношения к реальной жизни. Телевидение формирует образ трейдеров как молодых людей в ярких пиджаках, кричащих друг на друга в диком бешенстве, хотя то, чем они занимаются, позволяет экономике функционировать более слажено.

В основе фьючерсов и опционов лежит принцип отсрочки поставки. И фьючерсы, и опционы позволяют сегодня (хотя с небольшими различиями) договориться о цене, по которой Вы будете производить покупку или продажу в будущем. Это не похоже на обычную сделку. Когда мы идем в магазин, мы платим деньги и сразу же получаем товар. За чем кому-либо понадобится договариваться сегодня о цене на поставку в будущем? Для стабильности и уверенности.

Представьте себе фермера, выращивающего пшеницу. Для хорошего урожая нужны семена, удобрения, труд и многое другое, а для этого необходимы деньги. Выращивая урожай, фермер не может быть уверен в том, что когда придет время сбора, цена, по которой он продаст его, покроет все затраты. Очевидно, что это очень рисково, и не каждый фермер отважится взять на себя такое бремя. Как же можно избежать риска?

С использованием фьючерсов и опционов фермер получает возможность договориться сегодня о цене, по которой урожай будет в последствии продан (это может быть срок шесть или девять месяцев). В связи с этим не существует колебаний в ценах, и фермер может планировать свой бизнес.

Из сельского хозяйства принцип фьючерсов и опционов был заимствован в другие отрасли экономики, такие как металлы и нефть, акции и облигации. Принцип, лежащий в основе фьючерсов и опционов, не прост для понимания, из-за большого количества терминологии и определений. В основе лежит возможность установить сегодня цену, по которой в будущем будет производиться купля или продажа.

ФЬЮЧЕРСЫ

Определение

Фьючерс — это соглашение о купле или продаже некоторого актива в определенном количестве в зафиксированный срок в будущем по цене оговоренной сегодня.

Фьючерс представляют две стороны покупатель и продавец.

Покупатель берет на себя обязательство произвести покупку в оговоренный заранее срок.

Продавец берет на себя обязательство произвести продажу в оговоренный заранее срок.

Эти обязательства определяются наименованием актива, размером актива, сроком фьючерса и ценой, оговоренной сегодня.

Стандартное количество

Фьючерсы обычно имеют определенный стандартный размер или количество, которое называется контрактом. Например, фьючерсный контракт на свинец составляет 25 тонн металла, а фьючерс на валюту равен 125.000 немецких марок. В связи с такой стандартизацией покупатель и продавец знают количество, которое будет доставлено. Если Вы продаете 1 фьючерс на свинец, то Вы знаете, что должны продать ровно 25 тонн.

В торгах может принимать участие только целое количество фьючерсов.

Оговоренный заранее актив

Представьте, что Вы владелец фьючерсного контракта на машину. Допустим, Вы покупаете один контракт на машину, который дает Вам право приобрести машину по фиксированной цене 15.000 фунтов стерлингов с доставкой в декабре.

Очевидно, что в этом контракте не хватает чего-то важного — какую именно машину Вы приобретаете. Многие из нас были бы счастливы заплатить 15.000 фунтов стерлингов за «Porsche», но никак не за «Ниву». Во всех фьючерсных контрактах должны быть предусмотрены размер каждого контракта, дата поставки и конкретный вид продукции. Недостаточно просто знать, что один фьючерсный контракт на свинец соответствует 25 тоннам. Потребитель должен располагать информацией о качестве, чистоте и форме поставляемого металла.

Зафиксированный срок фьючерса

Поставка по фьючерсным контрактам производится в зафиксированные сроки — даты поставки. Дата поставки — это определенный срок, когда покупатели непосредственно приобретают товар, а продавцы получают за него деньги. Фьючерс имеет свою силу только в течение зафиксированных заранее сроков, по прошествии этого периода времени совершить сделку на ранее оговоренные сроки становится невозможным.

Поставки по фьючерсам заключается в оговоренные сроки, по истечении эти сроков назначается новая дата.

Цена фьючерса, установленная сегодня

Основным достоинством фьючерсов, которым пользуются такое множество людей от фермера до фондового менеджера, является стабильность и определенность.

Представьте себе фермера, выращивающего пшеницу. При отсутствии фьючерсного рынка, у него нет уверенности в том, что урожай пшеницы принесет доход. К тому моменту, когда фермер соберет свой урожай, цены на пшеницу могут быть такими низкими, что он не сможет даже покрыть свои затраты. Однако с помощью фьючерсного контракта фермер может установить фиксированную стоимость своей продукции за много месяцев до сбора урожая. Если фермер продает фьючерсный контракт за шесть месяцев до сбора урожая, то он берет на себя обязанности продать пшену по установленной цене в определенный день поставки. Другими словами, теперь фермер знает, какую цену он получит за свой товар.

Вы можете подумать, что фьючерсы предоставляют прекрасные возможности. Но что если фермер не может выполнить свои обязательства по независящим от него обстоятельствам, например, засуха или заморозки?

Во избежание риска, обязательства по фьючерсному контракту могут быть компенсированы при приобретении фьючерса на ту же сумму и противоположного по своему значению.

Допустим, что фермер продал фьючерсный контракт на пшеницу 1 сентября по цене 120 фунтов стерлингов за тонну. Если фермер в последствии решит не продавать пшеницу, а использовать ее как корм скоту, то он, чтобы обезопасить себя, должен купить 1 сентября фьючерс по цене на тот момент времени. Таким образом, его обязательства по фьючерсному контракту возмещаются новым контрактом.

Такие операции довольно типичны для фьючерсного рынка, результатом немногих фьючерсных контрактов являются поставки продукции.

Другие условия

Тик — это минимальный шаг цены на фьючерсном рынке.

Например, для фьючерса на пшеницу тик составляет 5 центов за метрическую тонну. Если текущая стоимость пшеницы составляет 120 фунтов стерлингов, то эта сумма может измениться не меньше чем на 5 центов (120,05 или 119,95 фунтов стерлингов). Движения в размерах менее минимального тика не осуществляются. Эта административная мера введена с целью ограничить разброс цен на торгах.

В связи с тем, что каждый фьючерсный контракт имеет зафиксированный размер (для пшеницы он составляет 100 тонн), то для каждого контракта вычисляется минимальная цена тика. В случае с пшеницей минимальный размер тика составляет 100*5 или 5 фунтов стерлингов.

Каждый тик, таким образом, составляет 5 фунтов стерлингов при покупке 100тонн пшеницы. Зная тик и цену тика, возможно, рассчитать конечные доходы или потери при работе на фьючерсном рынке.

Использование фьючерсов

Фьючерсы могут использоваться в различных ситуациях: для избежания риска или для получения высоких доходов с высоким процентом риска. Фьючерсные рынки во многом являются рисковыми. На торгах фьючерсами принимают участие хеджеры, спекулянты и арбитражеры.

Основной целью хеджера является снижение процента риска.

Спекулянт ищет высоких доходов за счет большого риска.

Целью арбитражера являются доходы без риска за счет рыночных несоответствий.

Спекулянт — покупка фьючерсов

Допустим, спекулянт считает, что ситуация на Среднем Востоке становится более серьезной и война неминуема. В случае если разразится война, поставки нефти сократятся, и цены начнут расти.

Вследствие этого спекулянт покупает июльский фьючерсный контракт на нефть по цене $20,50 за баррель тогда, как розничная цена на нефть на тот момент времени составляет $19,00.

Размер контракта равен 1000 баррель, тик составляет 1 цент. Цена тика — $10 (1000*$0,01).

1 Мая.

Действие: покупка фьючерса на нефть по цене $20,50 на 1 июля.

К сожалению, прогноз спекулянта подтвердился, и на Среднем Востоке началась война, вследствие чего поднялись цены на нефть. Розничная цена на нефть составляет $35.

21 мая.

Действие: продажа фьючерса на нефть на 1 июля по цене $30.

Для того чтобы подсчитать доход от этой сделки, мы сначала должны выяснить, на сколько тиков произошло изменение, за тем умножить получившийся результат на цену тика и умножить на количество контрактов.

Количество тиков * Цена тика * Количество контрактов

* Количество тиков. Стоимость контракта поднялась от $20,50 до $30. Разница в $9,50 или 950 тиков (тик составляет 1цент).

* Цена тика составляет $10.

* Количество контрактов -1.

Следовательно, доход составляет:

950 * $10 * 1 = $9,500

Причина, по которой спекулянт получил прибыль, состоит в том, что рынок фьючерсов отреагировал на рост розничных цен на нефть. Обычно, цены на фьючерсных рынках отражают движение цен на розничных рынках, но это не всегда так. В данном примере оба рынка фьючерсный и розничный отразили повышение цен. Цены на нефть на розничном рынке повысились от $19 до $35 ($16 за баррель), а на фьючерсном рынке от $20,50 до $30,00 ($9,50 за баррель).

Вопросы, почему движения цен не были одинаковыми на обоих рынках, будут рассматриваться позднее. На данный момент важно помнить, что, не смотря на то, что фьючерсные и розничные рынки имеют общие черты, они являются разными рынками со своим спросом и предложением.

В приведенном выше примере, спекулянт приобрел фьючерсные контракты с расчетом на повышение цен на нефть. Сделка, при которой фьючерс покупается для открытия позиции, называется длинной позицией. Соответственно, сделка, при которой фьючерс продается для открытия позиции, называется короткой.

Длинный фьючерс

Риск: Риск практически неограничен. Максимальный убыток — при падении фьючерса до нулевой отметки. Прибыль: Размер прибыли неограничен, так как цены на фьючерсы могут подниматься до любой отметки.

Спекулянт — продажа фьючерсов

Рассмотрим это на другом примере, когда спекулянт предполагает падение цен. В данном случае спекулянт должен продать фьючерс по высокой цене на тот момент времени и за тем купить его по низкой цене. Такая процедура не типична для розничной торговли и в связи с этим нуждается в объяснении.

Существует два способа получения прибыли, один из них — приобрести по низкой цене и за тем продать по высокой цене. Например, Вы можете купить дом по цене 8млн.руб. и в последствии продать его за 10 млн.руб., получив при этом прибыль в 2 млн.руб. На фьючерсном рынке проделывается такая же процедура. Если Вы считаете. Что цены на рынке недвижимости будут падать, то Вы можете продать дом по цене 10млн.руб. и купить его обратно за 8млн.руб., получив прибыль в 2млн.руб. По сравнению с рынком недвижимости, на фьючерсном рынке такие манипуляции производятся значительно проще.

Допустим, что спекулянт предполагает падение цен на рынке нефти.

1 июля.

Действие — продажа фьючерсного контракта на нефть на 1 сентября по цене $22.

14 июля.

Действие — покупка фьючерса на нефть на 1 сентября по цене $20.

К 14 июля фьючерсы на нефть упали в цене и спекулянт «приобрел обратно» фьючерс короткой позиции, погашая этим свои обязательства на поставку.

Прибыль вычисляется по следующей формуле:

Изменение тика = ($22 — $20) / 0,01 = 200

(Тик — 1цент или 1/100 доллара)

Количество тиков * Цена тика * Количество контрактов

200 * $10 * 1 = $2.000 — доход.

Короткий фьючерс

Риск: Неограничен. Доход: Ограничен, но велик. Фьючерс может опуститься только до нулевой отметки.

Хеджер — страховка против падения

Хеджеры используют фьючерсы с целью уменьшить степень риска, существующего в розничной торговле.

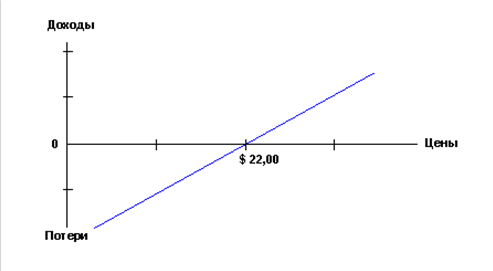

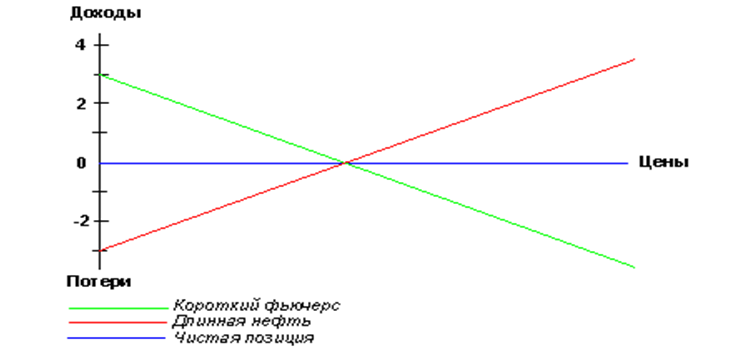

Например, доходы нефтепроизводителя зависят от цены на нефть, которые могут как расти, так и падать. Следующий график отражает зависимость нефтепроизводителя от цен на свою продукцию. При росте цен происходит рост прибыли, и соответственно при падении цен падает уровень дохода. Такая позиция называется длинной.

Снизить степень риска в случае падения цен можно, осуществляя продажу фьючерсов и тем самым, взяв на себя обязательства доставить продукцию к какому-то сроку в будущем по цене установленной в момент продажи фьючерсов. Таким образом, нефтепроизводитель может установить цены на свою продукцию заранее. Если фьючерсные контракты продаются с целью избежания риска на розничном рынке, то такие фьючерсы носят название короткого хеджирования.

Теория фьючерсного хеджирования основана на компенсировании убытков на розничном рынке.

Например, нефтепроизводитель сможет поставить к июлю 100.000 баррель нефти, но ожидает падение цен на свою продукцию. 1 мая розничная цена составила $22 за баррель, а цена фьючерсного контракта на июль составляет $23.

1 мая

Действие — продажа 100* фьючерсных контрактов на нефть по цене $23 на июль.

* 100 — так как каждый контракт представляет 1000 баррелей, а хеджируются 100.000 баррелей.

Теперь нефтепроизводитель находится на рынке в длинной позиции (100.000 баррелей на поставку в июле). Его короткая позиция составляет 100.000 баррелей.

К середине июля цены на нефть упали до $18 за баррель, а фьючерс на июль упал в своей стоимости до $19. Нефтепроизводитель смог продать свою продукцию по цене $18 и купил свои фьючерсные контракты по цене $19.

15 июня

Действие — покупка 100 фьючерсных контрактов на нефть по цене $19 на июль.

Доход от операций с фьючерсами должен, если он правильно продуман, компенсировать производителю падение цен на рынке. Проверим целесообразность действий с фьючерсами в нашем примере, подсчитав доход от фьючерсов и потери на нефтяном рынке.

Доход от фьючерсов.

Количество тиков * Цена тика * Количество контрактов

(23,00 — 19,00) / 0,01 * $10 * 100 = $400.000

Потери на розничном рынке.

18,00 — 22,00 * 100.000 = $400.000

Как мы видим, доходы и потери компенсируют друг друга. Графически это может быть изображено так:

В приведенном выше примере приводятся немного нереалистичные данные. Обычно цены на фьючерсы и розничные цены не изменяются пропорционально друг другу, что будет рассмотрено позднее.

В данном примере мы рассматривали, как может быть использовано короткое хеджирование для страхования в случае снижения цен.

Хеджер — страхование от роста цен

Рассмотрим на примере действия нефтепроизводителя в случае роста цен. Розничная цена на нефть составляет $18,00, а фьючерсный контракт на ноябрь — $18,50 за баррель.

Для того чтобы застраховать себя от роста цен, нефтепроизводитель должен, продав фьючерс, установить цену на свою продукцию в ноябре и занять длинную позицию, купив другой фьючерсный контракт.

20 Сентября

Действие — покупка десяти* нефтяных фьючерсов на ноябрь по цене $18,50

*для страхования 10,000 баррелей

Как и ожидалось, цены на нефть выросли к середине октября до $24,00, а к ноябрю фьючерс поднялся в цене до $24,50.

10 октября

Действие — продажа десяти фьючерсов на ноябрь по цене $24,50

Чтобы рассмотреть эффективность вложений, нужно проследить рост розничных цен на нефть:

Розничная цена 10 октября — $24,00

Розничная цена 20 сентября — $18,00

Разница — $6,00

Для объема нефти в 10.000 баррелей рост цен составил бы $60,000 ($6 * 10,000).

Повышение цен, полностью или частично, должно покрываться доходами от фьючерсных контрактов:

(24,50 — 18.50) / 0,01 * $10 * 10 = $60.000

Таким образом, средняя стоимость сделки погашается доходами от фьючерсов, несмотря на рост розничных цен.

Розничная стоимость 10.000 баррелей на 10 октября $240,000

С вычетом доходов от фьючерсов — $60.000

= $180.000

или $18 за баррель

С помощью длинного хеджирования можно застраховаться от роста цен. При коротком хеджировании происходит продажа фьючерсов для страхования имеющегося капитала; при длинном хеджировании происходит покупка фьючерсов для страхования ожидающейся прибыли.

Вы уже сейчас можете начать изучать Видео курс- роботы в TSLab и научиться самому делать любых роботов!

Можно записаться на следующий поток ОнЛайн курса «Создание роботов в TSLab без программирования», информацию по которому можно посмотреть тут->

Также можете научиться программировать роботов на нашем Видео курсе «Роботы для QUIK на языке Lua»

Если же вам не хочется тратить время на обучение, то вы просто можете выбрать уже готовые роботы из тех, что представлены у нас ДЛЯ TSLab, ДЛЯ QUIK, ДЛЯ MT5, ДЛЯ КРИПТОВАЛЮТЫ!

Также можете посмотреть совершенно бесплатные наработки для МТ4, Квика, МТ5. Данный раздел также постоянно пополняется.

Не откладывайте свой шанс заработать на бирже уже сегодня!